前几天讲美联储可能于下半年降息(参见:美联储降息猜想),其中提到这么一段话:

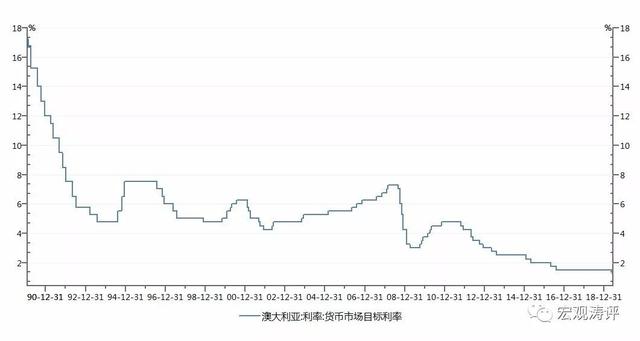

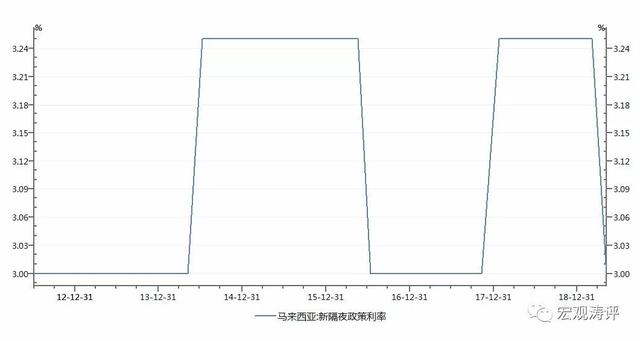

“全球经济放缓,多个经济体开始降息。6月4日,澳洲联储宣布启动首次降息周期,下调现金利率(CASH RATE,澳大利亚基准利率)25个基点至1.25%。这是澳洲联储自2016年8月以来的首次降息。澳大利亚是继新西兰之后,第二个宣布降息的发达国家。除了这两个发达国家之外,有一些发展中国家也开始降息。5月7日,马来西亚央行宣布将隔夜政策利率下调25个基点至3%。这是该国自2016年7月以来首次下调基准利率。6月6日,印度央行宣布降息25个基点至5.75%,为年内的第3次降息,利率降低至9年内最低水平,并将货币政策立场调整为宽松。”

首先必须坦白,这段话摘编自公开媒体报道,并没有对这些国家的政策利率变化情况一个个进行核实。晚上弄另外一个材料弄的心烦,干脆停下来对这几个“已经开始降息”的国家政策利率进行分析,发现问题可能并没有自己一开始理解的那么简单。上面那段话被用来支持美联储可能于下半年降息,其逻辑是既然别的国家都已经忍不住先于美国降息了,那么美联储降息还会远么?而这个逻辑的前提是,其他这几个国家的利率调整周期应该与美联储差不多,毕竟美联储被称为各国央行的央行,别的央行一般来说都应该看美联储脸色行事,至少是应该与美联储保持基本一致。这方面比较典型的国家和经济体,一个是加拿大,一个是香港,前者位置上紧邻美国、经济上紧靠美国,加拿大央行对美联储自然要亦步亦趋;后者是国际上少有的货币局汇率体制,香港金管局有法律义务维持港币与美元的汇率区间,最简单的做法就是保持利率调整上的高度同步。

可对前面提到的几个国家数据一个个看下来,发现事情可能并不像原来想象的那样。从下图可以看出,从2011年以来,澳大利亚其实一直都处于降息周期,期间于2016年8月到今年年初,澳大利亚保持了基准利率不变,或许可以视为对美联储这段时间内逐步生息的跟随。新西兰情况类似,但是它在美联储启动加息的2016年还连续进行了三次降息。至于印度央行,2016年到目前这三年多时间里,美联储持续、渐进式加息,印度的基准利率却经历了降息、加息、再降息的一个周期循环(下图)。马来西亚的基准利率调整则更显特别,2013年以来的五六年时间里,经历了升、降、升、降的箱体式变化(下图),其近期的降息显然更不能作为美联储可能降息的先行指标。

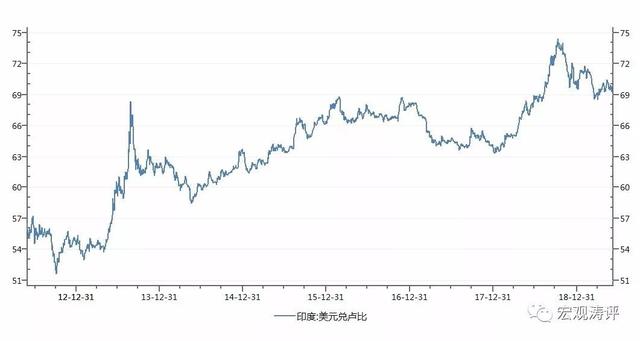

当然,独立于美联储进行利率政策调整的还有欧洲央行,但欧元作为全球第二大国际货币,欧元区作为全球第二大经济体,欧央行完全有实力独立行事。而这几个国家央行,经济规模要小的多,敢于逆美联储操作,按照汇率变化和国际资本流动的利率平价理论,似乎会面临较大的汇率贬值和资本外逃压力。就双边汇率来说,也确实如此。印度卢比、澳大利亚元过几年都对美元贬值不少。但是似乎没有听闻多少这些国家面临严重资本外逃风险的消息。特别是印度,近两年还是吸引了大量国际资本去投资,印度股市也一路高歌猛进。

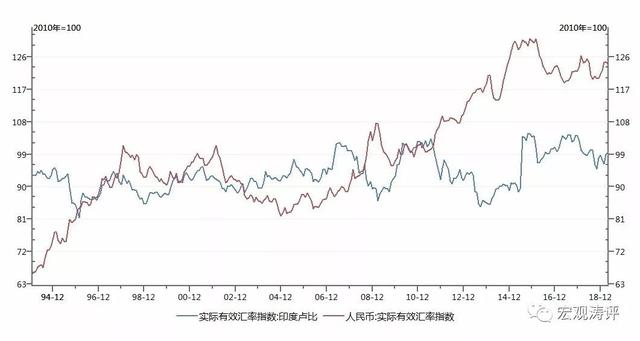

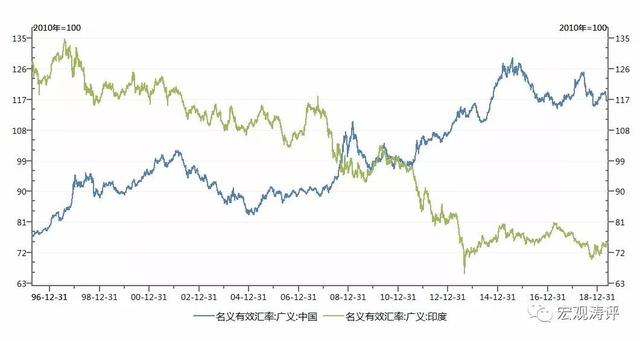

基于可以理解的原因,特别关注了印度,又看了一下印度的有效汇率走势,发现在过去20年里,印度名义有效汇率持续下降,而实际有效汇率保持总体稳定,这个倒是大为出乎意料。从印度近几年经济高速增长的角度,印度汇率包括有效汇率应该持续上升才对。目前能够想到的合理解释只能是:过去这些年中,印度的通胀率总体下降,导致在名义有效汇率下降的同时实际有效汇率基本稳定,而印度央行的持续降息,主要是基于国内通胀压力缓解的自然结果,而降息、名义汇率贬值等又反过来刺激了经济增长,经济增长带动资产价格上涨(股市繁荣),进而又吸引国际资本进入,形成一个良性循环。

当然,这里面一个非常重要的前提,要打破汇率贬值恐惧症,更要打破汇率稳定的面子工程,以汇率自由浮动换取货币政策的独立自主,让内因充分发挥作用,摆脱外部政策波动的干扰。

博主更多文章请长摁或扫描以下二维码关注公众号:宏观涛评

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号